原油价格期货实时查询_原油价格期货实时查询

1.原油期货价格大跌加剧对冲基金投资组合的净值波动性减持原油期货头寸避险

2.如何做原油期货

3.国际原油期货首现负值!油价会迎来暴跌吗

有期货也有现货。原油投资,即石油投资,国际上主要有四种投资方式:现货投资、期货投资、期货指数化投资以及能源股类投资。

二者的主要区别是:

1、机制不同

现货原油有做空机制,可双向交易获利,涨跌行情中均有获利机会。T+0交易制度。当天可以多次开仓平仓,无交割限制,可无限持有。

期货原油有做空机制,可双向交易获利,涨跌行情中均有获利机会。T+0交易制度。当天可以多次开仓平仓,但有交割日,到期必须交割,否则会被强行平仓或以事物交割。

2、资金不同

现货原油保证金交易,20到33.3倍的杠杆不等。

期货原油保证金交易,8到12.5倍的杠杆不等。

3、交易时间不同?

现货原油跟随欧美开盘时间分夏令时和冬令时,目前国内交易时间是每个交易日北京时间早07:00至次日凌晨05:00,05:00至07:00为停盘结算时间。

期货原油交易时间为,上午9:00~11:30下午1:30~3:00。

4、涨幅限制不同

现货原油无涨幅限制。

期货原油根据期货的品种不同日涨跌停板3%-15%不等。

百度百科-原油期货

百度百科-原油投资

原油期货价格大跌加剧对冲基金投资组合的净值波动性减持原油期货头寸避险

现货原油是免费的,之后需要多少资金激活这要看平台来规定,有的平台有门槛,有的平台没有门槛,想做的话建议不要资金量太小,资金量太小相对的风险就大一些。

有些会员单位跟代理会设置,一般门槛限制2-5W,但是资金越多风险越低,因为现货原油是保证金交易制度,存在杠杆。最低的投入只要满足操作一手的金额就可以。

如何做原油期货

从众星捧月到少人问津,全球原油期货仅仅用了不到2个月时间。

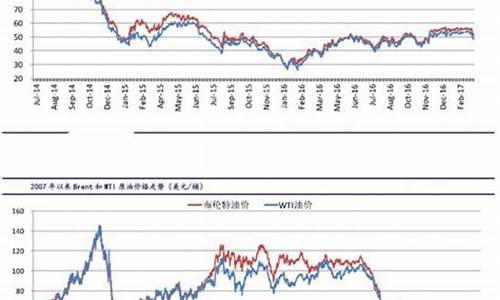

截至8月16日19时,WTI原油期货主力合约报价徘徊在88.38美元/桶,盘中创下2月24日俄乌冲突爆发以来的最低值86.82美元/桶。

“没人会想到,WTI原油期货会出现如此大的变脸。”一位华尔街多策略对冲基金经理向记者感慨说。至今,不少对冲基金仍认为俄乌冲突导致全球原油市场供需关系紧张,尤其是欧洲天然气价格迭创新高,令全球能源供需平衡的临界点远远没有来临。但一个不争的事实是,原油期货却在过去2个月下跌逾32%。

一位原油期货经纪商向记者直言,WTI原油期货在短短2个月内大跌约30美元/桶,除了全球经济衰退风险增加,还有两个不容忽视的因素,一是美联储持续大幅加息令美元指数迭创新高,导致以美元计价的大宗商品价格大幅回调;二是原油价格大起大落,无形间加剧对冲基金投资组合的净值波动性,导致他们纷纷减持原油期货头寸避险。

“目前,不少对冲基金经理将原油大跌视为美国强势美元政策的产物,因为强势美元有助于降低美国燃油价格与通胀压力。”他向记者直言。

值得注意的是,在原油期货价格大跌期间,投行“变脸”的速度更快。近日,高盛发布最新报告,将今年第三季度布伦特原油期货价格的预测值下调至110美元/桶,此前的预测值则是140美元/桶。

近日,花旗银行也发布最新报告称,未来数周布伦特原油期货价格将跌至80-85美元/桶水准,较目前的94美元/桶仍有约10美元的跌幅。

这也引发金融市场骤然掀起新一轮原油期货沽空潮。

美国商品期货交易委员会(CFTC)发布最新报告指出,截至8月9日当周,对冲基金为主的资管机构持有的WTI原油期货期权净多头头寸较前一周大幅减少2565.4万桶。这背后,是越来越多对冲基金意识到西方国家正竭尽全力遏制能源价格上涨与通胀压力,此时沽空原油价格反而更显得有利可图。

但是,不少投行一面“唱空”油价,一面却悄悄抄底原油期货。CFTC数据显示,截至8月9日,以投行为主的互换交易商增持WTI原油期货期权净多头头寸1191万桶。

“这正令原油期货市场的多空博弈变得更具戏剧性。”上述原油期货经纪商认为。这背后,或许是投行已意识到未来美联储加息幅度不如6-7月,转而美元冲高回落与油价重拾涨势。毕竟,众多投资机构都认为当前油价跌势早已偏离供需基本面。

高位跳水的背后推手“没人会在6月中旬猜到,2个月后WTI原油期货价格竟然只有86美元/桶。”上述华尔街多策略对冲基金经理向记者直言。当时多数华尔街对冲基金鉴于西方国家限制俄罗斯原油出口,WTI原油期货从123美元/桶涨至160-200美元/桶。

在他看来,改变油价涨势的首要幕后推手,不是全球经济衰退风险加大,而是美联储持续大幅加息所营造的强势美元。

在6月美联储超预期加息75个基点令美元指数迭创新高后,大量量化投资基金鉴于美元上涨令以美元计价的大宗商品回落,开始纷纷抛售原油等大宗商品,这骤然引发一系列多米诺效应。

具体而言,在美联储大幅加息预期升温导致美股大跌的情况下,众多对冲基金都寄希望油价上涨能对冲股票投资组合亏损压力。但随着量化投资基金大举抛售美元导致油价回落,他们骤然发现投资组合净值波动性进一步加大,迫使他们不得不跟随减仓原油期货避险。

“那时起,对冲基金与家族办公室不再将原油视为避险资产,而是高风险资产,恨不得迅速清仓离场。”上述原油期货经纪商告诉记者。从6月下旬起,CFTC报告显示对冲基金一直在大幅减仓原油期货净多头头寸。

在他看来,7月起华尔街骤然炒作美联储大幅加息令美国经济衰退风险激增,进一步推倒力挺原油者的信心——随着美国经济衰退担忧与日俱增,原先鉴于原油供需缺口而力挺油价的宏观经济型对冲基金等长期投资者也开始减仓原油期货。

记者多方了解到,不少对冲基金将油价大跌视为“美国强势美元措施的胜利”,因为这有助于降低美国燃油价格与通胀压力。

但与此同时,他们依然相信原油市场供需紧张令油价被低估,目前他们不敢大举抄底原油期货的一个重要原因,是美联储大幅加息导致金融机构相应收紧杠杆融资门槛,令他们不但无法像以往般动用6-8倍资金杠杆买涨WTI原油期货,反而不得不持续压缩原油多头持仓规模以减少杠杆投资额度。

“此外,多数对冲基金也意识到,随着西方国家竭尽全力遏制通胀与能源价格,即便他们战胜了市场(抄底成功),也未必能战胜。”这位原油经纪商指出。

投行变脸背后面对油价高位跳水,投行“变脸”速度同样不低。

近日,高盛发布最新报告,将今年第三季度布伦特原油期货价格的预测值下调至110美元/桶,此前的预测值则是140美元/桶。

7月初,摩根大通分析师警告称,若西方国家制裁措施促使俄罗斯实施原油报复性减产,全球油价可能会达到每桶380美元。

如今,摩根大通似乎尚未对原油价格走势发布最新预测。

值得注意的是,投行一面“唱空”油价,一面却在大举抄底油价。

CFTC数据显示,截至8月9日,以投行为主的互换交易商增持WTI原油期货期权净多头头寸1191万桶。

一位国内券商分析师向记者透露,投行或许是“被动”增持原油期货净多头头寸。究其原因,投行作为原油期货做市商,需要盘活市场交易流动性。当上周对冲基金大举抛售原油多头头寸且无人愿意接盘时,不排除投行自营部门只能买入原油期货多头头寸“撮合”交易以维持必要的原油期货市场交易流动性。

但是,多数华尔街对冲基金经理认为,投行此举表明他们鉴于原油市场供需缺口依然巨大,更敢于油价触底反弹。

高盛发布的最新报告指出,当前原油供应仍令人失望,尽管需求端受到欧洲天然气危机影响而依然高涨,因此原油需求比市场预期更坚挺。此外,即便全球经济持续放缓,但布伦特原油价格仍可能在今年第四季度与2023年达到150美元/桶,才能真正意义上通过减少需求以实现原油供需平衡。

“事实上,投行最不愿看到油价持续下跌,一方面这导致他们在原油开方面的巨额投资,需要花费更长时间才能收回本金利息;另一方面油价低迷也会影响他们在原油期货做市交易方面的业务收入。”一位熟悉投行原油大宗商品业务的对冲基金交易员告诉记者。

但是,尽管高盛等投行正用实际行为力挺油价,但响应者依然寥寥。

“如今众多机构投资者都意识到,即便油价被低估,但在当前遏制通胀成为西方国家首要经济任务的情况下,贸然推高油价将面临未知的风险。”这位对冲基金交易员指出。尤其在强势美元令他们此前买涨油价套利策略铩羽而归后,如今多数机构投资者变得极其谨慎,不愿轻易踏入“同一条河”。

如果想了解更多实时财经要闻,欢迎关注我们。

国际原油期货首现负值!油价会迎来暴跌吗

原油期货是最重要的石油期货品种,目前世界上重要的原油期货合约有4个:纽约商业(NYMEX)的轻质低硫原油即“西德克萨斯中质油”期货合约、高硫原油期货合约,伦敦国际石油(IPE)的布伦特原油期货合约,新加坡(SGX)的迪拜酸性原油期货合约。

新手可以了解了解几点建议:

1.基础知识是必要的,不说多的,要懂的如何交易,能大致的看懂盘面。

2 要选一个主流的平台,平台是你资金安全的保证,资金安全了,才能谈其他的。

3交易的时候要设好止损 控制好仓位,这点很重要。

4保持好的心态 盈利很正常。

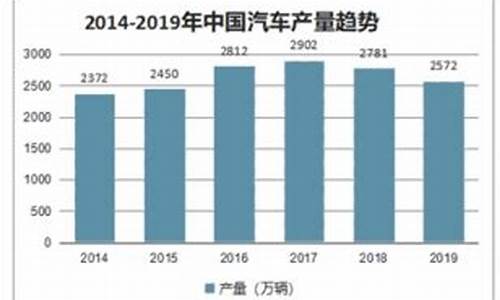

不知为何,今年这头几个月总是过得不太平,先是席卷全球,紧随其后的就是美股多次熔断,再之后全球负利率蔓延,就在昨天,国际油价也出现负值。北京时间4月20日,即将到期的美国WTI?5月原油期货合约出现暴跌,跌幅超过300%,创下近月合约历史最低收盘水平和单日最大跌幅,收于每桶-37.63美元。这是石油期货自1983年在纽约商品开始轻质原油期货交易以来,首次跌入负数交易。

为何石油期货价格会出现负值?

首先,需要声明的一点就是5月石油期货价格出现负值并不代表如今石油价格也是负值,仅代表石油运输储存成本大于石油价值。截止北京时间4月21日中午12时,WTI美国原油价格为21.34美元/桶,布伦特原油价格为25.36美元/桶。

由于疫情的影响,全球石油需求断崖式暴跌,加之沙特与俄罗斯之间“短暂但丑陋”的产油冲突,导致石油产能严重过剩。而由于前段时间各国纷纷大幅抄底石油与石油消费低迷的缘故,致使全球石油储存空间濒临极限。这眼看5月期货的交易截至日期(北京时间4月22日)就要到来,如果不赶紧处理掉手上这些“烫手的山芋”,意味着将要收到数万加仑的石油现货,对于交易员来说,在短时间内几乎不可能找到储存的空间或者储存价格高的离谱,交易员为了防止与数万加仑的实物石油“网恋奔现”,无奈只能选择亏本平仓。

尽管欧佩克等主要产油国已经达成了历史性协议,将削减0万桶的日产能,以试图结束沙特与俄罗斯之间的石油价格战并稳定油价,但是此项协议并不会在短时间内大幅度影响油价,这也就意味着WIT原油期货价格暴跌的现象大概率会在10天内结算的布伦特原油6月份期货合约中重演,同时伴随着WTI原油跌至负值,美国所有品类的原油期货均跌入负值区间。

为何油价这么低,全球大部分油井还在产油?即便是目前油价持续低迷,储存成本持续高涨,但全球各国的大部分油井还是在持续产油。因为油价走低只是暂时的,并且关停油井所带来的后果是无法预料的。据业内相关人士称,地层内的原油并不是安安稳稳躺在地壳中,它会随着地层的动态变化而持续流动。

目前油井产油可以使地层内的流体达到某种平衡,而一旦关闭油井,这种动态平衡被打破,很有可能导致再重新开启油井时产量降低,甚至直接无法重新开出石油,再加之短时间内重新开井的花费要远远大于油井持续运作的成本等原因。所以对于众多“靠卖油吃饭”的国家来说,一旦油井产量出现问题,国家经济将会受到重挫,这也就不难理解为何油价低,产油国还是要继续产油。 国内油价会不会受影响?今年来,我国共经历了7轮成品油调价窗口,呈现出“三跌四搁浅”的格局,截止目前因国际原油低于40美元/桶的地板价,发改委调价窗口已经连续2轮不做调整,虽然目前石油输出国在削减产量,但是距离达到供需平衡还有一段路要走。以现如今疫情在全球肆虐的情况来看,预计短期内石油需求仍将持续保持在较低水平,原油价格也将继续维持在20-30美元之间,成品油调价搁浅的情况将在上半年内持续。

但在另一方面,国内的成品油供给体系,与海外还存在较大差异,以目前的情况来看,本次期货暴跌出现负值,主要是海外原油存储能力造成的,对于国内有一定的影响但是不会造成暴跌。成品油价格继续下行是肯定,但下跌的幅度不足以称之为暴跌。同时暴涨暴跌对于成品油供给体系内的企业都是不良影响,平缓调整对于整个行业更为健康。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。